Con la Flat tax si torna a prima di Nitti

La proposta della cosiddetta “flat tax“ – inserita prima nel programma della Lega, e poi nel “contratto di governo” della maggioranza Lega-M5S – ha sollevato l’attenzione di numerosi economisti e commentatori, preoccupati dalle conseguenze regressive di una tale riforma.

Tra agli argomenti “contro”, si è spesso evidenziato come nessuna grande economia avanzata adotti una simile forma di imposizione fiscale. Un altro modo di vedere la questione è confrontare l’aliquota massima prevista dalla riforma (20% per i redditi complessivi familiari sopra 80 mila euro, stando all’ultima versione sottoscritta anche dal M5S) con i livelli sperimentati nel corso della storia d’Italia.

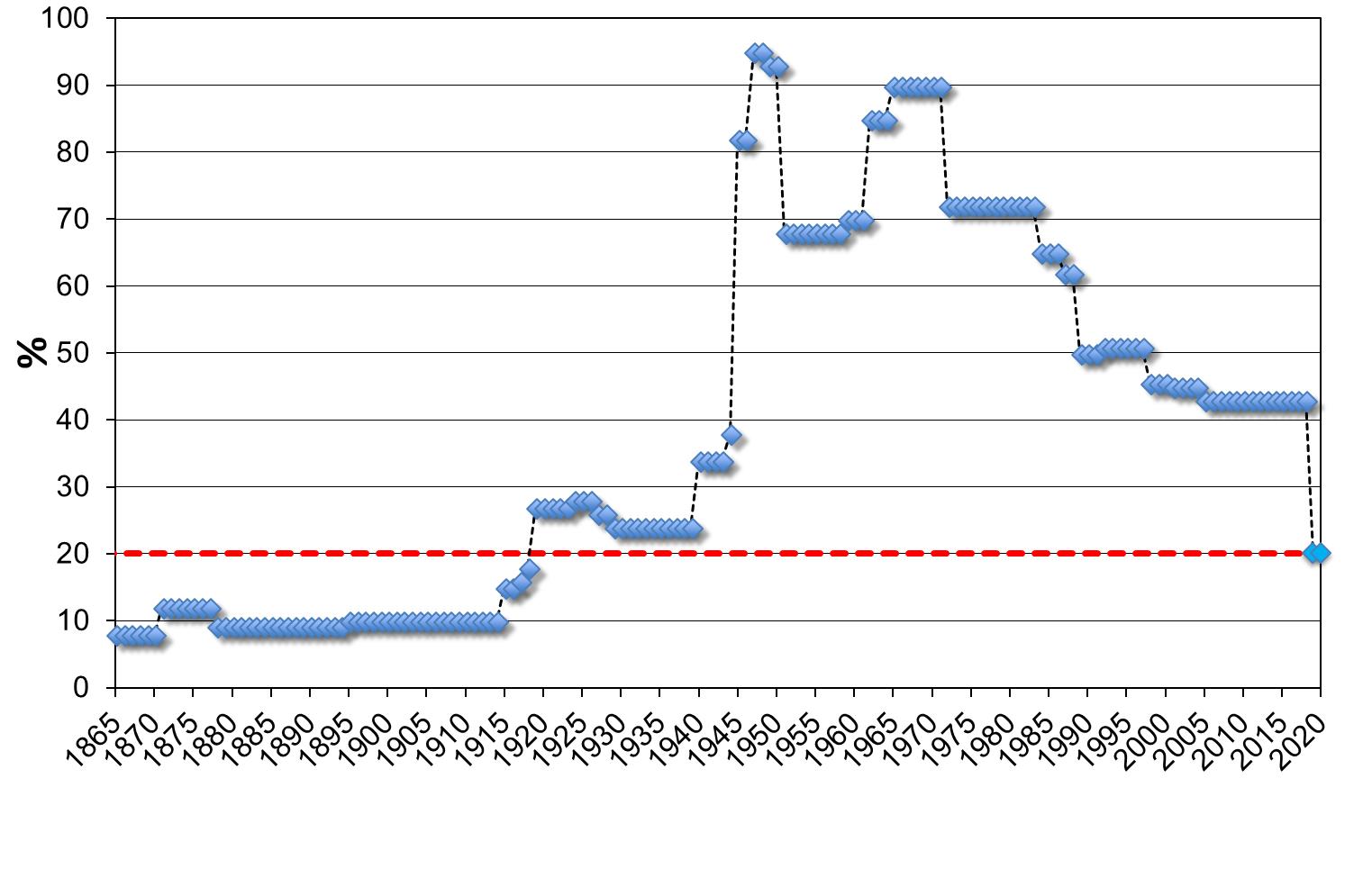

Aliquota massima di imposizione fiscale in Italia, 1865-2020*

Fonte: elaborazione di G. Gabbuti e S. Morelli su Genovese, Scheve and Stasavage, Comparative Income Taxation Database. * ipotizzando l’entrata in vigore della proposta di riforma relativa alla “flat tax” nel 2019, come contenuta nel “Contratto di Governo” M5S-Lega. Si assume che l’aliquota rimanga costante nel 2020.

L’esercizio, anche senza tenere conto delle altre aliquote esistenti e di tutte le complessità legate ai regimi di deduzioni e bonus fiscali, è molto informativo ed è reso molto semplice dal Comparative Income Taxation Database, banca dati creata e resa disponibile online dagli scienziati politici Federica Genovese, Kenneth Scheve e David Stasavage.

Nonostante alcune imprecisioni, forse inevitabili nel realizzare simili database comparativi, questo permette di farsi rapidamente un’idea dell’evoluzione delle aliquote massime sul reddito in un insieme di Paesi, dall’ottocento (per l’Italia, dall’unità) a oggi. Nella figura, riproduciamo l’aliquota massima di imposizione fiscale (top marginal tax rate) applicata ai redditi personali o familiari degli italiani – cioè, il tasso di imposizione fiscale massimo sui redditi al di sopra della soglia massima (attualmente, i 75.000 euro individuali oltre i quali si applica il 43% di aliquota IRPEF).

In particolare, il grafico mostra l’evoluzione dell’aliquota massima dal 1864, anno dell’entrata in vigore dell’Imposta di Ricchezza Mobile, fino al 2019/2020, anni in cui ipotizziamo in vigore la proposta di riforma.

Per l’Italia, le lancette indietro di 100 anni

Come mostra il grafico, un’aliquota massima del 20% riporterebbe le lancette della storia almeno al 1918, e cioè ai primi, incerti tentativi di introdurre l’imposizione progressiva in Italia. Esattamente cento anni fa, a pochi giorni di distanza dall’armistizio che poneva ufficialmente fine alla Grande Guerra, il d.lgt. 17 novembre 1918 n. 1835, concordato dai ministri di tesoro e finanze (Francesco Saverio Nitti e Filippo Meda), introduceva un’imposta progressiva sui redditi superiori alle 10.000 lire (all’incirca 15.000 euro di oggi tenendo conto dell’andamento dei prezzi e della conversione lire/euro).

Fino ad allora, era in vigore un sistema di tassazione “reale”, che tassava cioè non le persone e i loro redditi complessivi, ma ciascuna fonte di reddito (per esempio la terra o il capitale) separatamente. Queste aliquote erano allora davvero “piatte”, anche se una certa progressività venne introdotta proprio durante la prima Guerra Mondiale.

Ma è con l’imposta sui redditi sopra le 10.000 lire, prima, e con l’Imposta Complementare Progressiva (R.D. 30 dicembre 1923, n. 3062), poi, che si introdusse la vera progressività su base “personale”. Oltre a queste imposte “reali”, ogni contribuente pagava un’ulteriore aliquota sulla somma dei suoi redditi (almeno, di quelli che il fisco riusciva ad accertare in un sistema piuttosto farraginoso).

La progressività fiscale, già gravemente compromessa in Italia, continuerebbe a diminuire

La riduzione dell’aliquota massima appare in prospettiva storica una riduzione sostanziale della struttura di progressività dell’imposta sul reddito che si cumula all’esistenza di regimi fiscali già favorevoli ai grandi redditi e soprattutto ai redditi da capitale.

Infatti, è importante ricordare che in Italia la progressività fiscale è già messa a dura prova dal fatto che buona parte dei redditi finanziari, immobiliari e d’impresa non sono soggetti all’IRPEF ma a regimi separati di imposizione fiscale (per esempio, i redditi dei titoli di debito pubblico sono tassati al 12.5%, mentre le attività finanziarie sono prevalentemente tassate con aliquota al 26%).

Chiaramente, l’evoluzione dell’aliquota massima sul reddito rappresenta una visione parziale anche se importante per garantire un adeguato livello di progressività dell’imposta. Come sottolineano i risultati di alcune simulazioni della proposta, metà dei guadagni sarebbero concentrati nelle mani del 10 percento delle famiglie più ricche. Questo appare una decisione inappropriata soprattutto alla luce della crescente concentrazione della ricchezza nelle mani di pochi e della sua persistenza fra generazioni registrata in Italia negli ultimi decenni.

In Francia, Gran Bretagna, e Stati Uniti niente di simile negli ultimi 100 anni

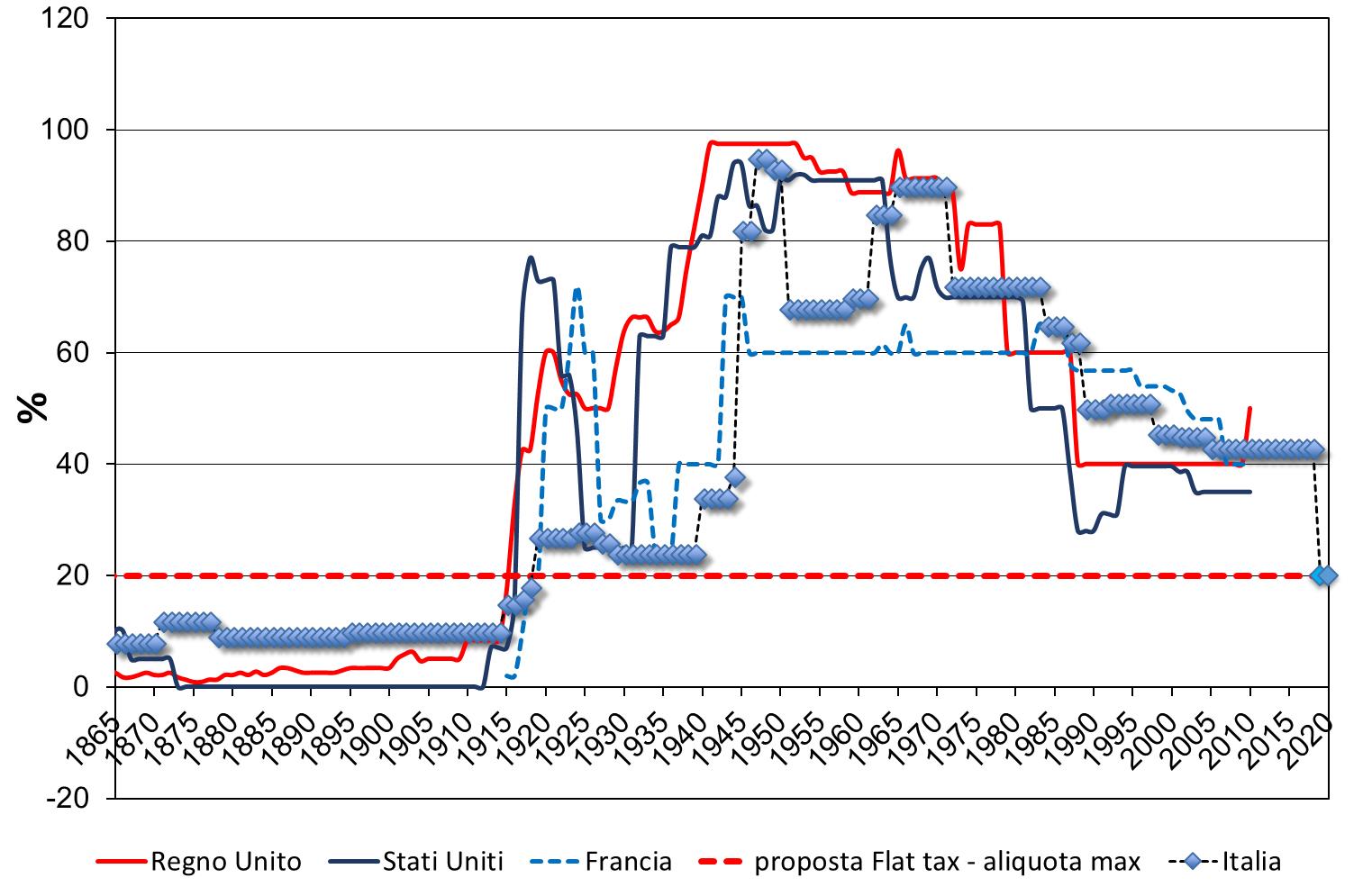

Grazie al lavoro di Scheve e Stasavage, possiamo anche confrontare l’evoluzione dell’aliquote massime sul reddito in Italia con quella prevalsa in altre importante economie avanzate. Il lavoro di Scheve e Stasavage riflette infatti una storia comparativa della tassazione sui grandi redditi e patrimoni in Europa, Nord America, Oceania, Giappone e Corea del Sud.

Già nell’immediato primo dopoguerra l’Italia era rimasta indietro, visto che in questi paesi l’aliquota raggiunse in media il 40% nell’immediato dopoguerra, per poi calare. Come si vede nel secondo grafico, le aliquote massime raggiunsero picchi assai più elevati, ad esempio in Gran Bretagna, Francia e Stati Uniti. In questi Paesi, le nuove spese richieste dalla Grande Guerra, prima, e dall’emergere dello stato sociale, poi, erano state finanziate sempre più per mezzo di imposte progressive sui redditi e sulla ricchezza, mentre da noi si faceva ancora largamente ricorso alle imposte indirette.

Eppure, l’entrata in vigore della flat tax farebbe diventare elevate anche le aliquote massime sperimentate nel periodo tra le due guerre mondiali. Il grafico è anche utile a renderci conto che da allora non si sono più raggiunti di nuovo livelli di aliquote massime così bassi; neppure nel Regno Unito e negli Stati Uniti, dove il crollo delle aliquote sui redditi più elevati è stato realizzato in modo forse più repentino, e la disuguaglianza è aumentata più rapidamente.

Aliquote massime di imposizione fiscale a confronto, 1865-2010

Fonte: elaborazione di G. Gabbuti e S. Morelli su Genovese, Scheve and Stasavage, Comparative Income Taxation Database.

È bene ricordare che, oggi come allora, quella sui redditi (tipicamente da lavoro dipendente, autonomo e da pensioni) è solo una di molte imposte e tasse che vanno a costituire la pressione fiscale e che in generale, si paragonano Italie assai diverse. Nel 1918 l’Italia era assai più diseguale e anche molto più povera.

La capacità di tassare i redditi elevati era probabilmente assai inferiore di quanto lo sia oggi, come dimostrano le statistiche fiscali disponibili per quei periodi. Se è sicuramente possibile e auspicabile ridurre e riequilibrare la pressione fiscale, soprattutto a favore di lavoro e investimenti e colpendo rendite, riportare l’ aliquota massima sul reddito indietro di cent’anni non sembra il modo di far ripartire un Paese sempre più diseguale.

Giacomo Gabbuti, Salvatore Morelli

25/6/2018 http://sbilanciamoci.info

Lascia un Commento

Vuoi partecipare alla discussione?Sentitevi liberi di contribuire!